出前館配達員をきっかけに、初めて個人事業主になったという方は多いと思います。

そんな方の中には「確定申告」について、不安に感じている人もいるのではないでしょうか?

この記事は、当ブログを運営している合同会社YUM JAMの顧問税理士監修のもと書いておりますので、ぜひ確定申告の参考にしてください!

確定申告についてよくわからないという、出前館配達員の方にオススメの記事です!

・確定申告について

・確定申告に登場する用語

・確定申告にオススメの会計ソフト

もしかしたらその確定申告、税理士に頼んだ方がいいかもしれません!

確定申告は経費の入力や領収書の管理など、一気にやろうとするとかなりの時間がかかります。

そんな時は税理士に相談するのもありです!

出前館配達員の売上規模なら、5万円以下で確定申告を代行してくれる税理士さんもいます。

また、税金のことでわからないことも多いと思います。

無料相談で、自分が疑問に思っていることを聞いて疑問や不安を解消して、自分で確定申告ソフトでやるのもありです!

「税理士紹介ネットワーク」なら、税理士が必要かどうかや費用の相場などを無料相談できるので、まずは自分で確定申告をする前に一度相談してみましょう!

中には確定申告にかける時間を配達に回した方がお得という人もいるはず!

詳細記事無料相談OK!税理士紹介ネットワークの費用や評判を解説!

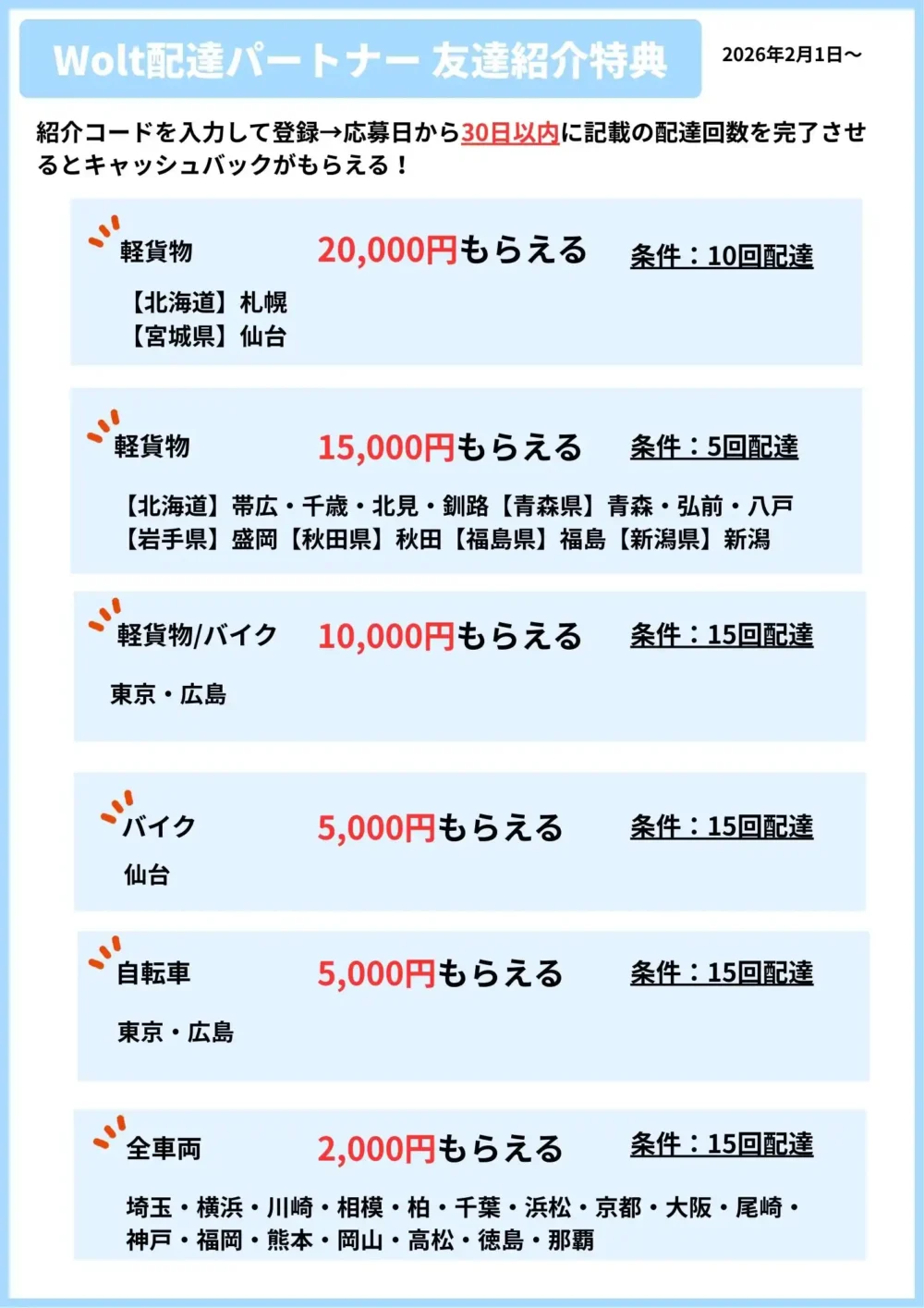

★Wolt配達パートナー紹介コード★

WRC264375

フードデリバリーサービスのWolt(ウォルト)紹介コードを利用して登録すると、対象都市にて最大で20,000円キャッシュバック!

紹介コードがない場合は当ブログの紹介コード「WRC264375」をご利用ください!

| 条件 | 1. 紹介コード「WRC264375」を入力してWolt配達パートナーに登録 2.アカウント新規応募日から30日以内に条件にある回数を配達 3.当ブログ公式LINE登録後、条件達成した旨を送る 4.こちらで条件達成の確認が取れ次第、キャッシュバック |

| 注意点 | 紹介コードの入力を間違えるとキャッシュバックができないので注意してください。 |

| 備考 | 紹介報酬は紹介した側に入るため、紹介された方に当ブログからキャッシュバックする仕組みです。そのためLINE登録が必要となることをご了承ください。 キャンペーンの特典・条件は予告なく変更される可能性あり 最新情報はこちら(公式サイト)をご確認ください |

出前館配達員が行う確定申告とは

確定申告とは、「1年間の所得(売上-経費)に対してかかる税金を自分で計算して国税庁に収めるべき所得税額を報告・納税する手続き」のことを指します。

期間は1月1日〜12月31日までの所得に対して計算し、翌年の2月16日~3月15日の間に提出する必要があります。

※2021年度分に関しては、コロナの影響があったということを伝えれば、1ヶ月期限を延長することが可能です。

1年間でどれくらい儲けたのかを申告して、納める税金を決定します!

主に出前館配達員の確定申告では「配達によって稼いだ報酬額」から「配達のために使った経費」を引いて、最終的に残った自分の収入がいくらなのかを税務署に報告します。

全ての出前館配達員が確定申告をしなければならない訳ではありませんが、確定申告が必要なのにしなかった場合、重い罰則規定が設けられているので注意しましょう。

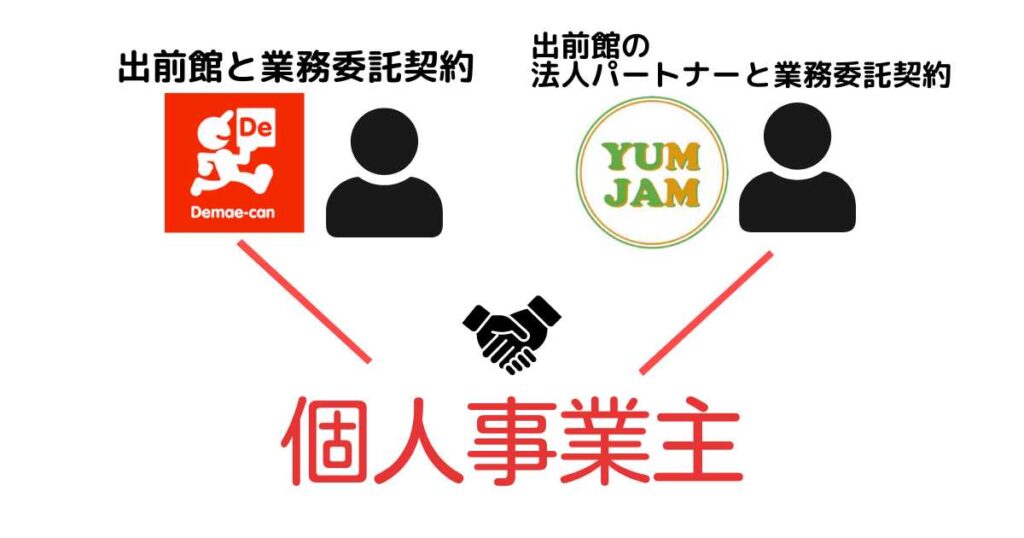

出前館の業務委託配達員は個人事業主

出前館の業務委託配達員は会社に雇用されている訳ではなく、出前館か出前館の法人パートナーと業務委託契約を結んで業務を行っています。

なので、出前館の業務委託配達員の区分は「個人事業主」です!

会社に雇用されている場合は、雇用先の会社が年末調整で税金を計算してくれるのですが、個人事業主の場合は自分で確定申告を行う必要があります。

一方で、出前館配達員をアルバイト契約で行なっている場合は、会社と雇用関係があるので個人事業主ではありません。

・個人事業主は自分で確定申告をしなければいけない!

副業の出前館配達員でも確定申告は必要!

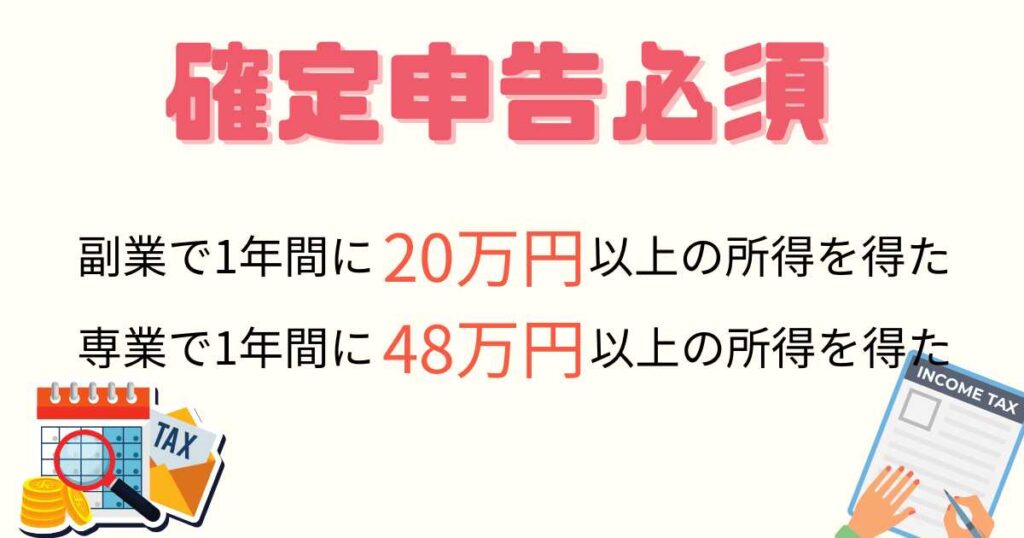

出前館配達員で確定申告が必要かどうかは、1年間の所得とどのようなケースで働いているかによって異なります。

所得とは、出前館の配達で受け取った報酬から、配達に使用する車両費やガソリン、スマホホルダーなど配達をするために必要になって購入したりした費用(経費)を引いた金額のことです。

まず簡単な判断基準として、下記の所得を得ている人は確定申告をしましょう。

出前館以外にも配達員として報酬がある場合は、合算した金額が上記の基準を超えているかいないかで判断するので、注意しましょう!

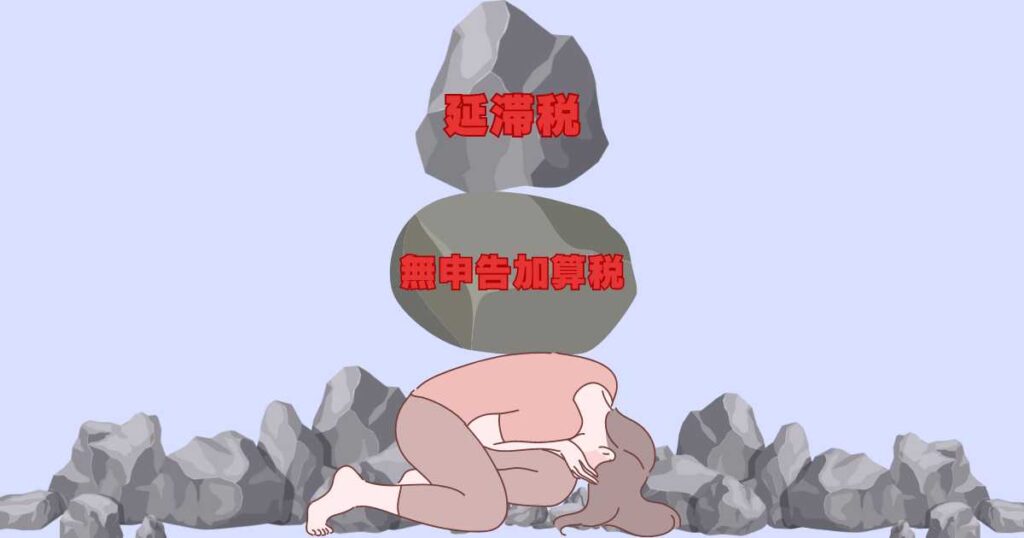

出前館での稼ぎを確定申告しないとどうなる?

大前提、小学校で習った記憶があると思いますが、納税は日本国民の義務です!

上記で説明した基準を超えているにも関わらず、確定申告をしなかった場合は、本来納めるべき税額に加えて、無申告加算税や延滞税を支払わなければなりません。

・納付税額が50万円までは15%の無申告加算税

・納付税額のうち50万円を超える部分については20%の無申告加算税

・最高税率14.6%の延滞税

また確定申告の期限を過ぎてしまうことに対しても、下記のペナルティが発生します。

・税務署の調査を受ける前に自主的に期限後申告をした場合5%

原則として、延滞税は法定納期限の翌日から納付するまでの日数に課され、延滞税は納税者自らは計算する必要はなく、延滞税の税率は納期限の翌日から2月を経過する日までで計算します。

確定申告や納税をルール通りしなかった時の罰則はかなり厳しいので、必ず確定申告をして、規定通りの納税を行いましょう!

確定申告をしていないのはバレる?

個人レベルであれば確定申告をしなくてもバレないという話を聞くこともありますが、それは大きな間違いです。

税務署の調査は、売上の規模や個人か法人かを問わず、ランダムに行われています。

また他社にはなりますが、同じデリバリーサービスのウーバーイーツの配達員の場合、過去に税務署からの勧告でウーバーイーツ側が情報提供を求められて提出をしたという経緯もあります。

確定申告をしなくてもバレないという考えは絶対にやめて、必ず確定申告をしましょう!

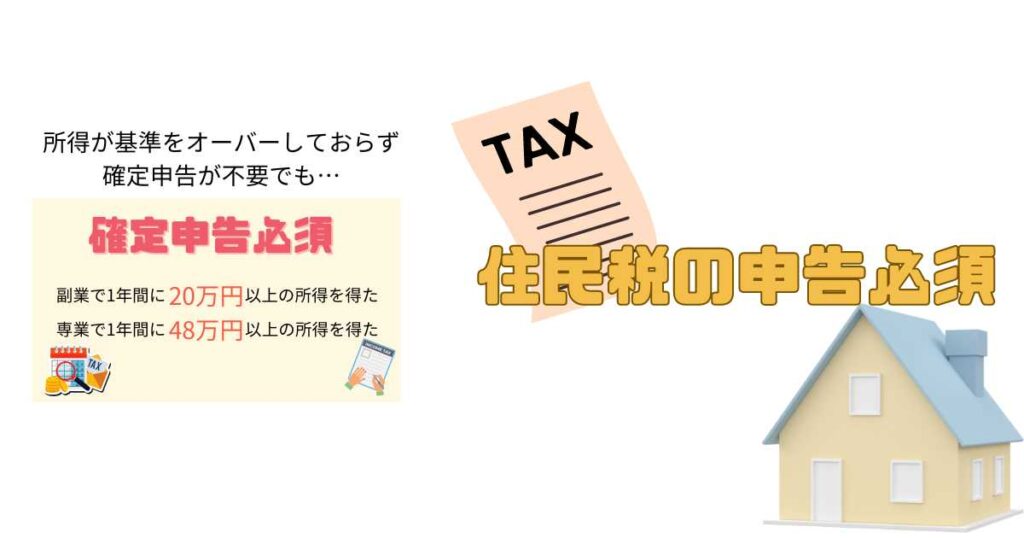

確定申告が必要なくても住民税の申告は必要

確定申告の基準を所得がオーバーしていない場合(確定申告が不要な方)が注意すべき点として、確定申告は行わなくても、住民税の申告を行う必要があります。(住民税の落とし穴)

住民税においては、副業収入の金額に関わらずお住いの各市区町村に申告する必要があり、申告せずにいると本来の住民税額に加えて「延滞金」を加算される場合があるので注意しましょう。

一方で確定申告をした場合は、確定申告をした内容がお住まいの各市町村に通達されるので、住民税の申告をする必要はありません。

・確定申告をした人は、住民税の申告は不要

副業で出前館配達員をしている人の注意点

会社員の方が勤務先にバレたくない場合は住民税の納付方法を工夫する必要があります。

会社員の場合確定申告すると、住民税が給与から天引きされているため勤務先が住民税の把握ができるようになっているため、給与以外に所得が高くなっているとわかると他にも所得があると判断されてしまい、副業がバレてしまうことがあります。

そのため、確定申告作成時に副業で得た所得に対する住民税を自分で納付する普通徴収にすることで対策ができます。

しかし、複数の収入がある場合に勤務先に通知する場合もあるため、あらかじめ市区町村に相談してから副業をするか判断することが安全です。

関連記事:「出前館での副業がバレるパターンとバレない為の対策!」

出前館配達員の所得税(税金)はいくら?

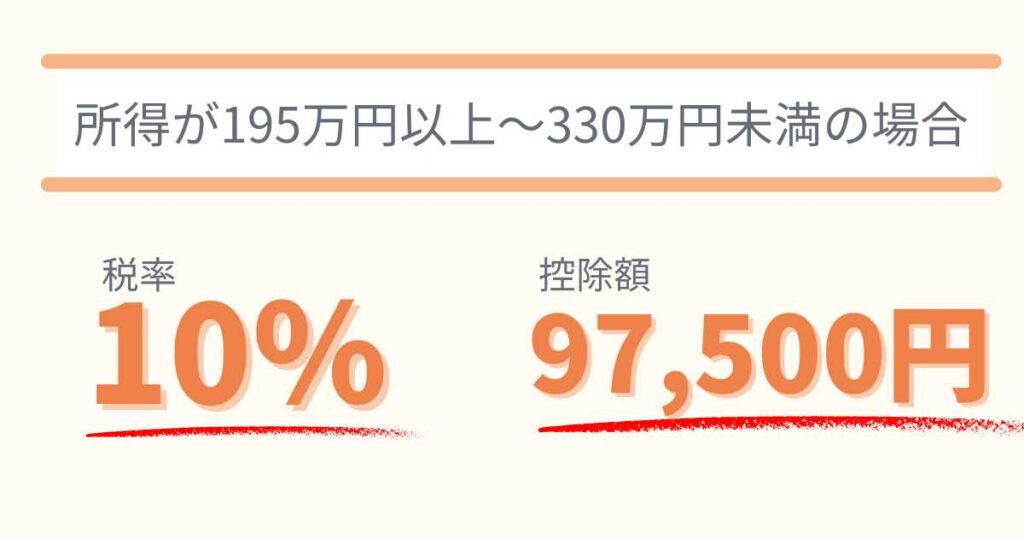

日本の所得税は、累進課税制度を取り入れており、収入に対して課税される所得税は変動し下記になります。

| 課税所得金額 | 税率 | 控除される金額 |

|---|---|---|

| 195万円未満 | 5% | 0円 |

| 195万円以上~330万円未満 | 10% | 9万7,500円 |

| 330万円以上~695万円未満 | 20% | 42万7,500円 |

| 695万円以上~900万円未満 | 23% | 63万6,000円 |

| 900万円以上~1,800万円未満 | 33% | 153万6,000円 |

| 1,800万円以上~4,000万円未満 | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

また住民税は一律、課税所得の10%となっています。

確定申告の種類|青色申告と白色白色とは?

確定申告方法には青色申告と白色申告があります。

簡単に違いをお伝えすると、

- 白色申告は事前に申請をする必要などはなく、青色申告の複式簿記に比べると簡易簿記といって、複式簿記に比べると比較的簡単です。その代わりに税制上特別控除を受けることができません。

- 青色申告は事前に開業届や青色申告承認書を提出する必要があったり、日々の取引の記録をもとに複式簿記のルールに則って記録していく必要があり少し大変ですが、最大65万円の控除が受けられます。

私は断然、青色申告をおすすめします!!

青色申告をおススメする理由としては、この後説明する会計ソフトを使用することで、誰でも簡単に青色申告に必要な書類を作成することができるからです!!

ただし、確定申告をする対象となる年に開業届けと青色申告承認書を提出していないと青色申告で申請することができないので、その場合は白色申告を行いましょう。

控除とは?

控除は、差し引くことを意味し、確定申告においては大きく分けて所得控除と税額控除があります。

所得控除は課税対象となる所得金額を減らすことができる制度で前述した青色申告特別控除は所得控除に分類されます。

他にも、医療費控除や社会保険料控除など様々な所得控除がありますので、うまく活用して正しく節税をしていくと、所得を多く残すことができます。

例:課税所得400万円の人が青色申告65万円控除を活用した場合

(4,000,000円-650,000円)×0.2(20%)=670,000円

670,000円-427,500円(控除)=242,500円(所得税)

例:課税所得400万円の人が白色申告をした場合

(4,000,000円×0.2(20%)=800,000円

800,000円-427,500円(控除)=372,500円(所得税)

その差は、13万円!!

青色申告特別控除を利用することで、13万円もお得になるということです!

税額控除については、税額控除は、税額控除は税金そのものを減らすことができる制度ですが、9割以上の人が対象外となる話かと思うので、ここでは割愛します。

出前館配達員の確定申告はどうやる?

確定申告する場合は、まず大前提として出前館で配達したデータ(売上)、経費にする物の領収書(レシート)が必要になります。

かき集めましょう!

また、社会保険料の金額を証明する書類や、小規模企業共済、ふるさと納税などをしている場合も同様に額を証明する書類が必要です。

出前館で配達したデータは、出前館から送られてくる明細書をご確認ください。

また、個人で確定申告を行う際は、会計ソフトを使うことがほぼ必須となっています。

初めて確定申告をするという方には、無料体験期間が1年間ある「やよい青色申告オンライン」をオススメ!

個人的には無料で利用することができる弥生会計オンラインがおすすめですが、有名な会計ソフトは弥生の他にも2つあります!

ほとんどの方は、この大手3つのソフトを利用して確定申告をしているので、詳しくは下記をご覧ください。

関連記事:「出前館配達員にオススメの会計ソフト3選!」

また詳しいソフトの入力の仕方などは下記の記事で解説しているので、入力方法がわからないや不安な方は下記の記事をご覧ください!

関連記事:「出前館配達員の確定申告|経費や報酬の記帳方法を解説!」

出前館配達員は何が経費になる?

確定申告では、事業を運営するのに使用した支出を「経費」として計上することができます。

支払う税金の金額が変動するので、忘れずに経費計上しましょう!

※領収書(レシート)は必ず保管

出前館配達員の場合、基本的には出前館の配達の売上に関係があるお金が経費の対象になります。

■出前館配達員の主な経費になるもの

- 自転車やバイクの購入費

- シェアサイクル・レンタルバイク費

- 自転車やバイクのグッズ費

- メンテナンスやガソリン費

- スマホの通信費

- 駐輪場代

- 配達場所までの交通費

- 車両保険

- 靴代・洋服代

各経費ごとに、計上する科目や注意点について詳しく解説します!

関連記事:「出前館配達員の確定申告|経費や報酬の記帳方法を解説!」

経費に関係する重要なキーワード①:減価償却とは?

資産は時間が経つにつれてその価値が減っていくという考え方で、少し金額の高い車やパソコン、応接セットなどの固定資産の取得にかかった費用を1度に経費とせず、耐用年数に応じて分割して少しずつ計上します。

減価償却の対象となる固定資産を減価償却資産といいます。

例えばですが、60万円する新車のバイクを購入したとして、その年の経費に一括で計上しようと思っても計上することはできないのです!

※一度に計上せずに耐用年数に応じて分けることも可能です。

意外と知らない人も多いので、この機会に覚えておきましょう!

上記の例でいうと新車のバイクの場合3年に分けて、1年目20万円、2年目20万円、3年目20万円の合計60万円を分割して経費計上することができます。

白色と青色申告、購入する物によって、耐用年数が違います。

個々の耐用年数は自転車10万円未満・以上(白色申告)と自転車30万円未満・以上(青色申告)2年、バイク10万円未満・以上(白色申告)とバイク30万円未満・以上(青色申告)3年、軽自動車4年といった感じで決められています。

経費に関係する重要なキーワード②:家事按分ってなに?

経費とする場合、私用と事業用の区別がつかないような経費も合理的な基準によって分けることになります。

例えば、家賃、電気料金、ガス、水道代、スマーフォンの通信費、自転車・自動車関連費用になります。

基準は独自で決めることができますが、明確な根拠の提示が必要です。

例えば、スマーフォンの通信費であれば、完全にプライベート用と仕事用で分けていれば、仕事用の携帯電話の機種代、通信費は100%経費にすることができます。

しかし、共用で利用している場合は1週間にどれぐらい仕事にスマーフォンを利用しているかで算出します。

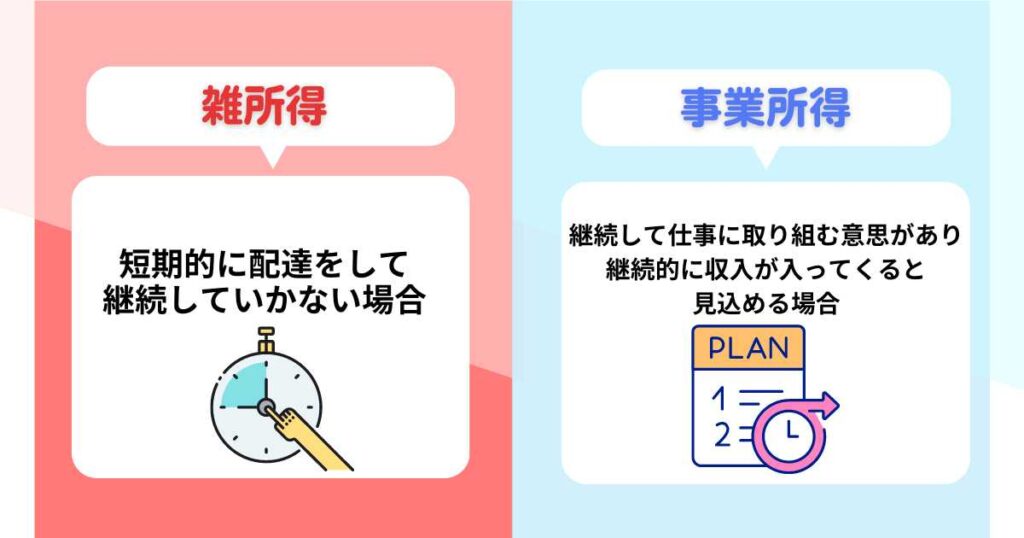

雑所得と事業所得とは?

出前館での収入は、事業所得または雑所得となります。

事業所得は継続して仕事に取り組む意思があって、継続的に収入も入ってくると見込める場合は事業所得で計上して良いでしょう。

短期的に出前館で配達員をして、継続していかないという場合には、雑所得として計上したほうが良いです。

ただし雑所得の場合は、青色申告をすることができないので白色申告での申告となります。

出前館配達員が税理士に確定申告を頼むといくら?

税理士に依頼する場合、その事務所などによって料金が変わり、その点料金内容も変わります。

顧問契約する場合は訪問頻度や売上高などにより金額が変わり、個人事業主であれば顧問料の相場が月々2~3万円となっています。

月々の仕分けや記帳代行の依頼であれば顧問料からさらに月々5,000円~1万円程度となります。

顧問契約なしで税理士に青色申告を仕訳込みで依頼すると売上500万円未満で10万円程度、確定申告書の作成だけなら受け付けていないところもありますが5万円程度が相場となっています。

売上ベースでの目安は、500万円未満であれば10万円、500万円以上1000万円未満は15万円、1000万円以上では20万円程度となります。

出前館配達員の売り上げのみの確定申告であれば、5万円以下で受けて頂ける税理士さんもおりますので、是非下記より問合せをするのも一つの選択肢です!(無料相談などもございますので、気軽に聞いてみるとよいですよ!)

また、税金のことでわからないことも多いと思います。

無料相談で、自分が疑問に思っていることを聞いて疑問や不安を解消して、自分で確定申告ソフトでやるのもありです!

下記の税理士紹介ネットワークを活用すると、ご希望の予算などにあった確定申告に強い税理士さんを紹介してくれるので、ぜひ活用してみてください!

詳細記事無料相談OK!税理士紹介ネットワークの費用や評判を解説!

まとめ:出前館配達員の確定申告

今回は出前館配達員の確定申告について、確定申告とはという基礎的な部分から実際の確定申告のやり方まで詳しく解説しました。

初めての確定申告は、わからないことだらけで正直不安ですよね。

しかし出前館配達員を続けていくのであれば避けては通れないのが確定申告です。

本記事に書いてある内容をもとに、会計ソフトを利用すれば、確定申告も案外難しいものではないので、まだやっていない方がいるのであれば、まず会計ソフトを導入してやってみましょう!

最後に大事なことを1ついいます。

いざ会計ソフトを契約して入力しているときに、わからないことが出てくるとは思います。

「これでいいのかな?」と思うことがあるかもしれません。

しかしそこで挫けないで、確定申告をすることを諦めてやめないでください。

仮に間違っていたとしても、確定申告をしないよりかは、全然いいので確定申告は絶対にしましょう!

本記事が少しでも皆様のお役に立てたらうれしいです!

初めて会計ソフトを利用するという方は、最初の1年間無料で使える「やよいオンライン」がオススメです!

おすすめの会計ソフトについて知りたい方は下記の記事をご覧ください。

関連記事:「出前館配達員にオススメの会計ソフト3選!」

また詳しいソフトの入力の仕方などは下記の記事で解説しているので、入力方法がわからないや不安な方は下記の記事を御覧ください!

関連記事:「出前館配達員の確定申告|経費や報酬の記帳方法を解説!」

最後までご覧いただきありがとうございました!

コメント